Basa-basinya garing ya? hehehe, harap dimaklumi yah, karena admin lagi agak ngantuk, semalam abis begadang di tempat Teteh Yuli yang kemarin baru nyunatin anaknya. Berhubung banyaknya inbok yang masuk menanyakan tentang Pengertian Kliring maka dengan sangat senang hati admin akan membahasanya. Nah, sambil seruput kopi, yuk simak ulasan lengkapnya dibawah ini.

Pembabaran Lengkap Pengertian Kliring

Selamat datang di Pakdosen.co.id, web digital berbagi ilmu pengetahuan. Kali ini PakDosen akan membahas tentang Kliring? Mungkin anda pernah mendengar kata Kliring? Disini PakDosen membahas secara rinci tentang Pengertian, Penyelenggara, Jenis, Mekanisme, Transaksi dan Peran. Simak Penjelasan berikut secara seksama, jangan sampai ketinggalan.

Pengertian Kliring

Pengertian kliring menurut Pratnama Raharja (1997;132), yaitu : “Kliring adalah Perhitungan utang-piutang antara para peserta secara terpusat di satu tempat dengan cara saling menyerahkan surat-surat berharga dan surat-surat dagang yang telah ditetapkan untuk dapat diperhitungkan“. Adapun pengertian kliring menurut Thomas suyatno (1999;81), yaitu : “Kliring adalah sarana perhitungan warkat antar Bank yang dilaksanakan oleh Bank Indonesia guna memperluas dan memperlancar lalu lintas pembayaran giral”

Berdasarkan pengertian diatas dapat disimpulkan bahwa pengertian kliring adalah Sarana perhitungan utang-piutang antar bank dengan cara saling menyerahkan surat-surat berharga dan surat-surat dagang guna memperlancar. Lalulintas pembayaran yang terdiri dari pengiriman uang,inkaso dan pembukaan letter of credit.

Kliring adalah perhitungan utang piutang antara para peserta secara terpusat di satu tempat dengan cara saling menyerahkan surat-surat berharga dan surat-surat dagang yang telah ditetapkan untuk dapat diperhitungkan dengan mudah dan aman, serta untuk memperluas dan memperlancar lalu lintas pembayaran giral. Pengertian kliring menurut PBI No.7/18/PBI/2005 tanggal 22 Juli 2005 ialah pertukaran warkat atau Data Keuangan Elektronik (DKE) antara peserta kliring baik atas nama peserta maupun atas nama nasabah peserta yang perhitungannya diselesaikan pada waktu tertentu.

Data Keuangan Elektronik (DKE) adalah data transfer dana dalam format elektronik yang digunakan sebagai dasar perhitungan dalam SKNBI. SKNBI merupakan singkatan dari Sistem Kliring Nasional Bank Indonesia, yaitu Sistem Kliring Bank Indonesia yang meliputi kliring debet dan kliring kredit yang penyelesaian akhirnya dilakukan secara nasional.

Dalam pelaksanaan kliring tentu saja Bank Indonesia memiliki tujuan-tujuan tertentu. Tujuan-tujuan tersebut yaitu memajukan dan memperlancar lalu lintas pembayaran giral, merupakan alternatif pelayanan jasa transfer dana yang kompetitif dengan cara mempermudah dalam melakukan perhitungan, dan penyelesaian utang piutang secara aman, cepat dan efisien, serta merupakan salah satu pelayanan bank kepada para nasabah-nasabahnya.

Penyelenggaraan Kliring

Ketentuan khusus bagi bank pelaksana kliring sebagai berikut:

- Berkewajiban untuk melaksanakan penyelenggaraan kliring sesuai dengan peraturan perundangan yang berlaku

- Menyampaikan laporan-laporan tentang data-data kliring setiap minggu bersama-sama dengan laporang mingguan kepada Bank Indonesia yang membawahi wilayah kliring yang bersangkutan

- Untuk mempermudah bank penyelenggara kliring dalam penyedian uang kartal, maka ditentukan bahwa hasil kliring hari itu dapat diperhitungkan pada rekening bank tersebut pada bank Indonesia.

Sedangkan Syarat-syarat bank untuk dapat menyelenggarakan kliring lokal antara lain:

- Kemampuan Administrasi

- Tenaga Pimpinan danPelaksanaan

- Ruang Kantor

- Peralatan Komunikasi

- Ditunjuk oleh BI

Peserta kliring adalah bank-bank umum untuk pemerintah atau swasta yang berada di wilayah kliring tertentu yang dikoordinator oleh bank Indonesia atau bank yang telah ditunjuk. Wakil Peserta kliring ditunjuk oleh bank peserta sekurang-kurangnya dua orang wakil tetap pada lembaga kliring.

Wakil golongan “A” berwenang untuk membuat, mengubah, memberikan tanda terima tanda terima dan menandatanganin daftar rekafitulasi. Neraca dan Bilyet saldo kliring.Wakil golongan “B” berwenang sama dengan golongan A serta mengubah dan menambah serta menandatangani surat penolakan kliring.

Pada dasarnya kegiatan ini bertujuan untuk Memperlancar lalu lintas pembayaran giral, Pelayanan terhadap nasabah, dan Perhitungan / penyelesaian utang piutang diharapkan menjadi lebih mudah cepat dan aman juga efisien.

Jenis-Jenis Kliring

Ada tiga jenis-jenis kliring yang ada di perbankan yaitu:

- Kliring umum adalah perhitungan warkat antar bank, diatur oleh Bank Indonesia.

- Kliring lokal adalah perhitungan warkat antarbank yang masih dalam satu wilayah.

- Kliring antar cabang adalah perhitungan warkat antar bank yang masih dalam satu wilayah cabang bank peserta.

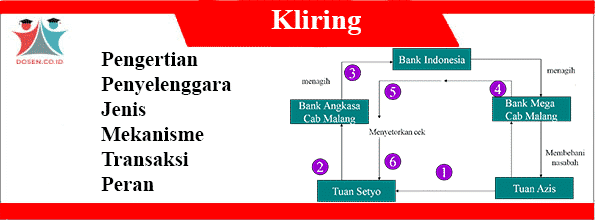

Mekanisme kliring

Pertemuan kliring dilakukan dalam dua tahap yaitu :

-

Kliring Penyerahan

Kliring Penyerahan adalah bagian dari suatu siklus Kliring guna memperhitungkan warkat dan atau DKE yang disampaikan oleh Peserta. Dalam kliring penyerahan, peserta kliring akan menyerahkan warkat-warkat/DKE kliringnya baik warkat/DKE debet maupun warkat/DKE kredit kepada penyelenggara/peserta lawan transaksinya (lazimnya disebut dengan warkat/DKE keluar (outward clearing) serta menerima warkat/DKE debet maupun kredit dari penyelenggara/peserta lawan transaksinya (lazimnya disebut warkat/DKE masuk (inward clearing).

Atas dasar penyerahan warkat/DKE kliring dimaksud, Penyelenggara akan melakukan perhitungan kliring sehingga dapat menghasilkan Bilyet Saldo Kliring dan berbagai bentuk laporan kliring yang dapat berguna bagi penyelesaian akhir transaksi kliring ke rekening giro bank di Bank Indonesia dan pembukuan transaksi kliring ke rekening nasabah bank.

Kegiatan yang perlu dilakukan terlebih dahulu sebelum kliring penyerahan adalah :

- Warkat di cap yang memuat sebutan “kliring” dan dicantumkan nomor kode kelompok peserta

- Persetujuan penyelenggara dan peserta lain

Langkah-langkah selanjutnya adalah :

- Warkat-warkat dikelompokkan sesuai peserta. Warkat-warkat tersebut dapat digolongkan menjadi :

Warkat kliring yang diserahkan oleh masing-masing peserta, yaitu :

- Nota Debet Keluar yaitu warkat yang disetorkan oleh nasbah suatu bank untuk keuntungan rekening nasbah tersebut.

- Nota Kredit Keluar yaitu warkat pembebanan ke rekening nasabah yang menyetorkan untuk keuntungan rekening nasabah bank lain.

- Warkat kliring yang diterima dari peserta lain, yaitu :

- Nota Debet Masuk yaitu warkat yang diserahkan oleh peserta lain atas beban nasabah bank yang menerima warkat.

- Nota Debet Keluar yaitu warkat yang diserahkan oleh peserta lain untuk keuntungan nasabah bank yang menerima warkat.

- Warkat debet dan kredit dirinci nilai nominalnya dalam suatu daftar.

- Nilai nominal dan banyaknya warkat dalam daftar kliring di jumlahkan.

- Serah terima warkat kliring yang telah ditandatangani oleh wakil peserta kliring

- Apabila terjadi perbedaan pendapat mengenai dapat tidaknya warkat diperhitungkan dalam kliring, maka keputusan akhir diserahkan kepada penyelenggara.

- Penyusunan neraca kliring penyerahan yang ditandatangani dan dibubuhi nama peserta kliring dengan jelas.

- Wakil peserta kliring kembali ke bank masing-masing untuk menentukan layak tidaknya warkat-warkat yang diterima dari bank lain untuk diselesaikan.

-

Kliring Pengembalian (Retur)

Kliring Pengembalian adalah bagian dari suatu siklus kliring guna memperhitungkan warkat dan atau DKE debet kliring penyerahan yang ditolak berdasarkan alasan yang ditetapkan dalam ketentuan Bank Indonesia atau karena tidak sesuai dengan tujuan dan persyaratan penerbitannya.

Contoh Mekanisme Kliring :

Terdapat 2 buah bank umum nasional yaitu SITIBANK dan KARMANBANK. Keduanya memiliki asset yang sama-sama disimpan disuatu tempat yakni Bank Indonesia. Seluruh asset yang di simpan di BI disebut Rekening Koran (R/K pada BI). BI mencatat R/K SITIBANK dan R/K KARMANBANK pada kolom Liability(kredit). Kedua bank pun memiliki pembukuan yakni R/K pada BI dicatat di sisi Asset dan disisi Liability terdapat tabungan, giro, deposito, dan simpanan masyarakat lainnya.

Sebuah kasus misalnya : SITIBANK memiliki seorang nasabah yang bernama Gino, ia mengirimkan cek sebesar Rp. 10 jt kepada Atun nasabah KARMANBANK. Atun mencairkan cek tersebut di KARMANBANK, lalu KARMANBANK melakukan perubahan pembukuan menjadi R/K pada BI dicatat di kolom debet dan tabungan Atun Rp. 10 jt dikolom kredit. Begitu pula SITIBANK melakukan perubahan pembukuan pada rekening Gino menjadi Giro Gino pada kolom Debet danR/K pada BI dikolom Kredit. Proses pemindahn giro berupa cek dari bank lain disebut Pinbuk Kredit. PadaBI R/K SITIBANK danR/K KARMANBANK dicatat disisi Liability. Lalu karena KARMANBANK mengirimkan surat ke SITIBANK melalui BI yang disebutNota Debet Keluar, maka terjadi perubahan jumlahR/K KARMANBANK di BI menjadi bertambah, kemudian SITIBANK menerima surat dari KARMANBANK melalui BI yang menyatakan bahwa sudah terjadi transaksi pencairan cek sebesar Rp. 10 jt dari nasabah Gino kepada Atun nasabah KARMANBANK, surat tersebut adalah Nota Debet Masuk, lalu SITIBANK melakukan perubahan rekening pada BI menjadi berkurang.

Kasus lain misalnya : Atun mengambil tabungan sebesar Rp.20 jt pada KARMANBANK, lalu KARMANBANK melakukanperubahan pembukuan menjadi Tab. Atunpada sisi Debet Rp.20 jt dan R/K pada BI disisi Kredit Rp.20 jt. Lalu KARMANBANK mengirimkan surat yaitu Nota Kredit Keluar yang menyatakan bahwa telah terjadi transaksi pada rekening Atun maka BI melakukan perubahan pembukuan R/K KARMANBANK menjadiR/K KARMANBANK pada sisi Debet dan R/K SITIBANK pada sisi Kredit sebesar Rp.20 jt. Lalu BI mengirimkan Nota Kredit Masuk pada SITIBANK ini menjadi tolakan kliring, lalu SITIBANK melakukan perubahan pembukuan menjadi R/K pada BI pada sisiDebet Tab. Gino pada sisi Kredit sebesar Rp. 20 jt.

Transaksi Kliring

Transaksi yang diproses melalui fasilitas Kliring meliputi transfer debet dan transfer kredit yang disertai dengan pertukaran fisik warkat, baik Warkat Debet maupun warkat kredit. Berikut adalah penjelasannya:

-

Warkat

Warkat adalah alat pembayaran bukan tunai yang diperhitungkan atas beban atau untuk untung rekening nasabah atau bank melalui kliring. Warkat yang dapat diperhtungkan dalam kliring otomasi adalah:

- Cek

Cek adalah surat yang diatur dalam Kitab Undang-Undang Hukum Dagang (KUHD) meliputi cek dividen, cek perjalanan, cek cinderamata, dan jenis cek lainnya yang penggunaannya dalam kliring disetujui oleh Bank Indonesia.

- Bilyet Giro

Bilyet giro adalah surat perintah dari nasabah kepada bank penyimpan dana untuk memindahbukukan sejumlah dana dari rekening yang bersangkutan kepada rekening pemegang yang disebutkan namanya termasuk Bilyet Giro Bank Indonesia.

- Wesel Bank Untuk Transfer (WBUT)

Wesel Bank Untuk Transfer (WBUT) adalah wesel sebagaimana diatur dalam KUHD yang diterbitkan oleh bank khusus untuk sarana transfer.

- Surat Bukti Penerimaan Transfer (SBPT)

Surat Bukti Penerimaan Transfer (SBPT) adalah surat bukti penerimaan transfer dari luar kota yang dapat ditagihkan kepada bank peserta penerima dana transfer melalui kliring lokal.

- Warkat Debet

Warkat Debet adalah warkat yang digunakan untuk menagih dana pada bank lain untuk untung bank atau nasabah bank yang menyampaikan warkat tersebut. Warkat debet yang dikliringkan hendaknya telah diperjanjikan dan dikonfirmasikan terlebih dahulu oleh bank yang menyampaikan warkat debet kepada bank yang akan menerima warkat debet tersebut.

- Warkat Kredit

Warkat Kredit adalah warkat yang digunakan untuk menyampaikan dana pada bank lain untuk untung bank ata nasabah bank yang menerima warkat tersebut.

-

Dokumen Kliring

Merupakan dokumen yang berfungsi sebagai alat bantu dalam proses perhitungan kliring ditempat penyelenggara.

Dokumen kliring terdiri dari:

- Bukti penyerahan warkat debet kredit penyerahan ( BPWK)

- Bukti Penyerahan Warkat Kridit Kliring Penyerahan ( BPWK)

- Kartu Bach Warkat Kridit

- Kartu Bach Warkat Debet

- Lembar Substitusi

-

Formulir Kliring

Formulir yang digunakan untuk proses perhitungan kliring lokal dengan manual meliputi:

- Neraca kliring penyerahan/pengembalian. gabungan formulir ini disediakan oleh penyelenggara dan digunakan oleh penyelenggara untuk menyusun rekapitulasi neraca kliring penyerahn/pengembalian.

- Neraca kliring penyerahan/pengembalian. Formulir ini disediakan oleh peserta dan digunakan oleh peserta untuk menyusun neraca kliring penyerahan/pengembalian atas dasar daftar warkat kliring penyerahan/pengembalian.

- Bilyet saldo kliring. Formulir ini disediakan oleh peserta dan digunakan digunakan oleh peserta untuk menyusun bilyet saldo kliring berdasarkan neraca kliring penyerahan dan neraca kliring pengembalian.

Peran Bank Indonesia Dalam Kliring

Bank Indonesia mempunyai satu tujuan tunggal yakni mencapai dan menjaga kestabilan nilai rupiah. Hal ini mengandung dua aspek yakni kestabilan nilai mata uang rupiah terhadap barang dan jasa yang tercermin pada laju inflasi; serta kestabilan nilai mata uang rupiah terhadap mata uang negara lain yang tercermin pada perkembangan nilai tukar. Dari segi pelaksanaan tugas dan wewenang, Bank Indonesia menerapkan prinsip akuntabilitas dan transparansi melalui penyampaian informasi kepada masyarakat luas secara terbuka melalui media massa setiap awal tahun mengenai evaluasi pelaksanaan kebijakan moneter, dan serta rencana kebijakan moneter dan penetapan sasaran-sasaran moneter pada tahun yang akan datang. Informasi tersebut juga disampaikan secara tertulis kepada Presiden dan DPR sesuai dengan amanat Undang-Undang.”

Sesuai Undang-Undang Nomor 23 tahun 1999 tentang Bank Indonesia dan Undang0Undang Nomor 3 tahun 2004 tentang perubahan atas Undang-Undang nomor 23 tahun 1999 tentang Bank Indonesia, salah satu tugas bank indonesia adalah mengatur dan menjaga kelancaran sistem pembayaran. Dibidang sistem pembayaran, Bank Indonesia merupakan satu satunya lembaga keuangan diindonesia yang mempunyai wewenang untuk memgeluarkan dan mengedarkan uang rupiah serta mencabut, menarika dan memusnaakan uang dari peredaran. Disisi lain dalam rangka mengatur dan menjaga sistem pembayaran Bank Indonesia juga berwenang melaksanakan, memberi persetujuan dan perizinan atas penyelenggaraan jasa sisitem pembayaran, seperti sistem transfer, dana, baik yang bersifat real time maupun kliring.ataupun sistem pembayaran lain.

Demikian Penjelasan Materi Tentang Pengertian Kliring: Penyelenggara, Jenis, Mekanisme, Transaksi dan Peran

Semoga Materinya Bermanfaat Bagi Siswa-Siswi

The post Pengertian Kliring first appeared on PAKDOSEN.CO.ID.

ARTIKEL PILIHAN PEMBACA :

Comments

Post a Comment